長期金利と国債の関係を徹底解説!なぜ金利が上がると国債価格は下がる?住宅ローンへの影響も

「長期金利」と「国債」の概要

ニュースでよく耳にする「長期金利」と「国債」は、私たちの経済や生活に密接に関わっています。

長期金利とは、一般的に「10年物国債の利回り」のことを指します。

これは、市場が予測する将来10年間の景気や物価の動向を反映した、経済の「体温計」とも言える重要な指標です。

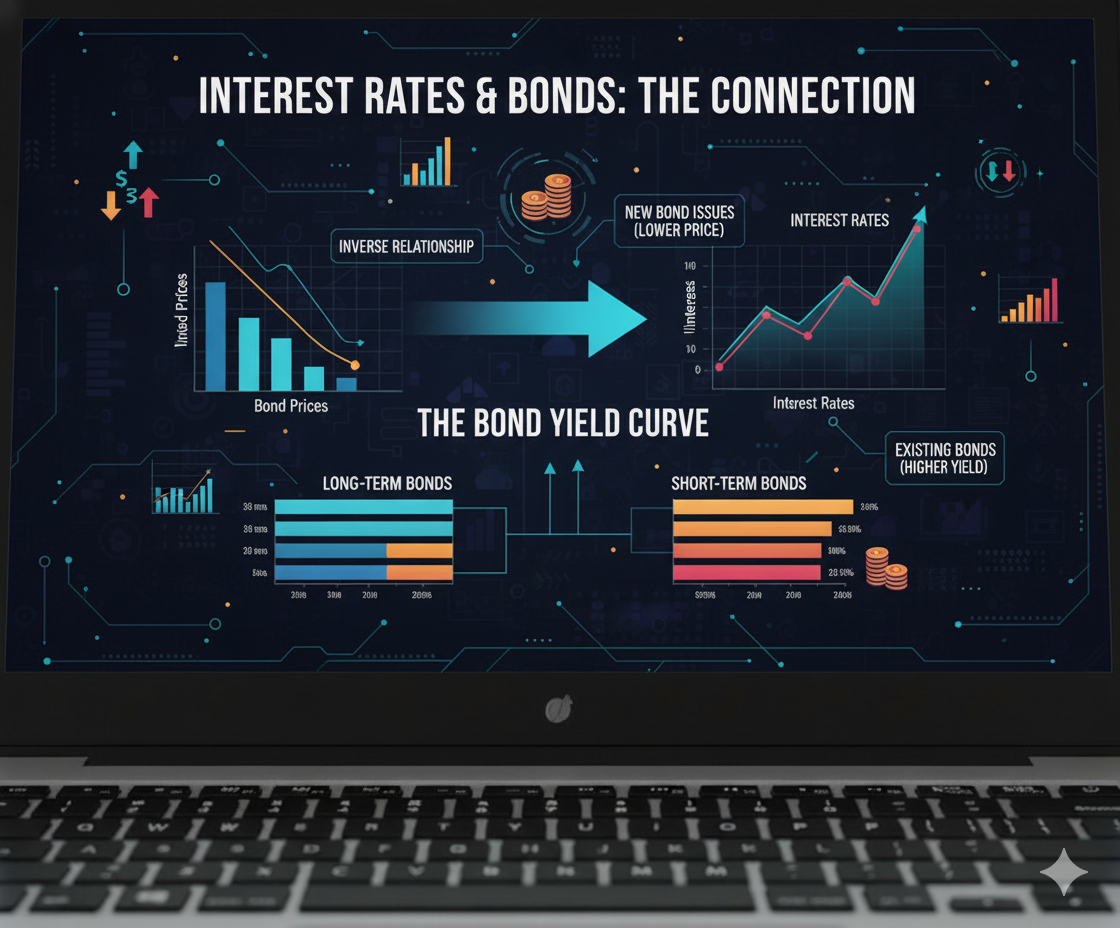

そして、この長期金利と国債の「価格」は、シーソーのように逆の動きをする関係にあります。

この記事では、なぜそのような関係になるのか、そして長期金利の変動が私たちの生活、特に住宅ローンにどう影響するのかを分かりやすく解説します。

「長期金利」と「国債」の詳細

長期金利とは?国債とは?

まず、言葉の定義を整理します。

「国債」とは、国が公共事業や社会保障などのためにお金を集める(借金する)ために発行する債券のことです。

国が発行するため信用度が高く、満期(例:10年後)まで持っていれば、元本(投資したお金)と決められた利子が支払われます。

一方、「長期金利」とは、この国債が市場で売買される際の「利回り」を指します。

特に、発行量が多く市場で活発に取引される「10年物国債」の利回りが、長期金利の代表的な指標として使われています。

なぜ? 国債価格と金利(利回り)のシーソー関係

国債の「価格」と「金利(利回り)」は、表裏一体でありながら、逆の動きをします。

金利(利回り)が上昇すると、国債の価格は下落します。

金利(利回り)が低下すると、国債の価格は上昇します。

これは「シーソーの関係」とよく呼ばれます。

なぜこうなるのでしょうか。

具体例で考えてみましょう。

あなたが、利率(クーポン)年1%の「10年物国債A」(額面100円)を100円で買ったとします。

この時点での利回りは1%です。

しかし、その1年後、経済状況が変わり、市場の金利が上昇して、新しく発行される「国債B」の利率が年2%になったとします。

もしあなたが国債Aを市場で売りたいと思っても、買い手は「今なら利率2%の国債Bが買えるのに、なぜ利率1%の国債Aを同じ100円で買う必要があるのか?」と考えます。

そのため、あなたは国債Aの「価格」を下げないと売ることができません。

例えば、国債Aを99円に値下げして売ったとします。

逆に、この99円で国債Aを買った人から見るとどうでしょうか。

99円で買い、満期まで持てば100円が戻ってくる(1円の差益)上に、利率1%分の利子ももらえます。

つまり、99円の投資に対して、トータルで見ると年1%以上のリターン(利回り)が得られることになります。

このように、市場で取引される国債の「価格」が下落(99円)した結果、その国債の「利回り(長期金利)」は上昇(1%以上)するのです。

これが、国債価格と金利がシーソーの関係にある理由です。

長期金利は私たちの生活にどう影響する?

長期金利の変動は、金融市場だけの話ではありません。

私たちにとって最も身近な影響の一つが、「住宅ローン」です。

住宅ローンの金利タイプには大きく分けて「変動金利」と「固定金利」があります。

このうち、「固定金利」タイプの住宅ローン(例:フラット35など)の金利は、長期金利(10年物国債利回り)を指標にして決められることが多いのです。

つまり、日銀の金融政策や景気の先行き不安などで、市場が「これから長期金利が上がる」と判断し、国債が売られて価格が下落(=長期金利が上昇)すると、銀行も固定金利ローンの金利を引き上げる可能性が高まります。

これから住宅ローンを借りようとする人や、固定金利で借り換えを検討している人にとって、長期金利の動向は非常に重要です。

ちなみに、変動金利タイプは、主に日銀がコントロールする「短期金利(政策金利)」に連動する傾向があるため、長期金利とは異なる動きをすることがあります。

ほかにも、企業が銀行から長期間お金を借りる際の金利(設備投資など)にも影響を与え、経済全体の景気を左右する要因となります。

参考動画

まとめ

「長期金利」は10年物国債の利回りであり、「国債価格」とシーソーの関係にあることを解説しました。

金利が上昇する(国債価格が下落する)背景には、景気が良くなる予測、物価上昇(インフレ)の懸念、あるいは日銀の金融政策の変更など、様々な要因が絡み合っています。

長期金利は、経済の将来を映し出す鏡のようなものです。

日々のニュースで「長期金利が上昇(または低下)」という言葉を聞いたら、それがなぜ起きたのか、そして自分の生活(特に住宅ローンの固定金利)にどのような影響を与えうるのかを考えるきっかけにしてみてください。

関連トピック

短期金利(政策金利): 日本銀行が直接的にコントロールしようとする、1年未満の金利。銀行同士の短期的な資金の貸し借り(無担保コール翌日物)の金利が代表的で、変動金利ローンの基準になります。

イールドカーブ: 債券の残存期間(横軸)と利回り(縦軸)の関係を示したグラフ。短期金利と長期金利の差(長短金利差)などから、市場の景気予測を読み取ることができます。

日銀の金融政策: 日本銀行は、物価の安定(例:2%)を目指して金融政策を行います。国債を大量に買い入れる(または売る)ことで、長期金利の水準を意図的にコントロール(イールドカーブ・コントロール、YCC)しようとすることもあります。

物価(インフレーション): 物価が持続的に上昇(インフレ)すると、お金の価値が実質的に目減りします。そのため、投資家はより高い利回りを求めるようになり、金利に上昇圧力がかかります。

関連資料

個人向け国債: 個人投資家向けに、国が発行している国債。「変動10年」タイプは、金利が市場の動向(長期金利ではなく短期金利に連動する部分もある)に合わせて変動する仕組みを持っています。

住宅ローン(フラット35): 住宅金融支援機構が提供する全期間固定金利の住宅ローン。その金利は長期金利の動向と密接に関連しています。

日本経済新聞(や各種経済ニュースサイト): 日々の国債市場の動きや、長期金利の変動要因について詳細な情報を提供しています。